| 初心者 | |

| 重要度 | |

| 難しさ |

こんにちは!Office SASです。

個人事業主になるためにはどうしたらよいのか?困っている人もいると思います。

実は、個人事業主になるためには、条件を満たし開業届を提出する必要があります。

この記事では、個人事業主になるための条件と、開業届の見本から書き方を徹底解説します。

この記事は、以下のような人におすすめ!

- 個人事業での開業を考えている人

- 個人事業主になれるか知りたい人

- 開業届の書き方を知りたい人

個人事業主になりたくても、条件を満たし税務署に開業届を提出しないと開業できません。

まずは、個人事業主として開業できるのか判断し、開業できる人は、開業届を作成して提出する必要があるわけです。

この記事を読み進めれば、個人事業主になるための条件や開業届の書き方がわかります。

最後には、開業届の提出方法を理解したうえで、税務署に開業届を提出できるようになりますよ!

それではどうぞ!

個人事業主になるには?

このタイトルでは、個人事業主になるための条件と開業届の提出が必要なことを解説します。

それでは見ていきましょう!

個人事業主になるための条件

個人事業主になるためには、事業所得・不動産所得・山林所得のいずれかの所得があることが条件です。具体的に3つの所得の事業内容を確認してみよう!

| 所得種類 | 事業内容 |

|---|---|

| 事業(農業)所得 | ・飲食業 ・卸売業、小売業 ・美容系事業 ・教育系事業 ・建築系事業 ・IT、クリエイティブ系事業 ・コンサルタント業 ・農業、漁業 ・上記以外で事業に該当するもの |

| 不動産所得 | ・アパートやマンションなどの賃貸業 ・土地(借地権を含む)の賃貸業 ・船舶や航空機の賃貸業 |

| 山林所得 | ・山林の伐採や譲渡による所得 |

上記のうちいずれかの所得があり、事業を継続的に行う者は、個人事業主になることができます。

事業に継続性がない場合は、雑所得に該当するので個人事業主として開業できません。

例えば、生活で不用になった品物をリサイクルショップに売ったり、趣味で作成した品物をフリーマーケットで売ったりなどは、一時的な商品販売に過ぎないので雑所得として扱われます。

このように、個人事業主になるための条件は、事業所得・不動産所得・山林所得のいずれかの所得があり、事業を継続的に行う者のみが個人事業主になれると覚えておこう!

税務署に開業届の提出が必要

個人事業主として開業するためには、税務署に個人事業の開業届出書の提出が義務になっています。開業届の提出を怠っても罰則はありませんが、以下の理由により開業届の提出は必要だと考えてください。

開業届の提出理由

- 開業届の控え(受領印済み)で事業を証明するため

- 青色申告するために青色申告承認申請書を提出するため

- 個人事業主として法令順守するため

開業届の控え(受領印済み)は、個人事業主の証明書になります。

例えば、銀行で「屋号での口座開設」や「事業資金の融資」を受けるとき、公官庁に「営業許認可・補助金・助成金」を申請するときに「開業届の控え」の提出が求められます。

また、開業届の提出は、青色申告するためにも必要になります。

開業届を提出した者だけが、青色申告するための「青色申告承認申請書」を提出できるからです。

このように、個人事業主は「開業を証明するため」「青色申告するため」に開業届の提出が必要になると覚えておこう!

開業届の書き方

このタイトルでは、個人事業の開業届出書の見本から各項目の書き方を解説します。

それでは見て聞きましょう!

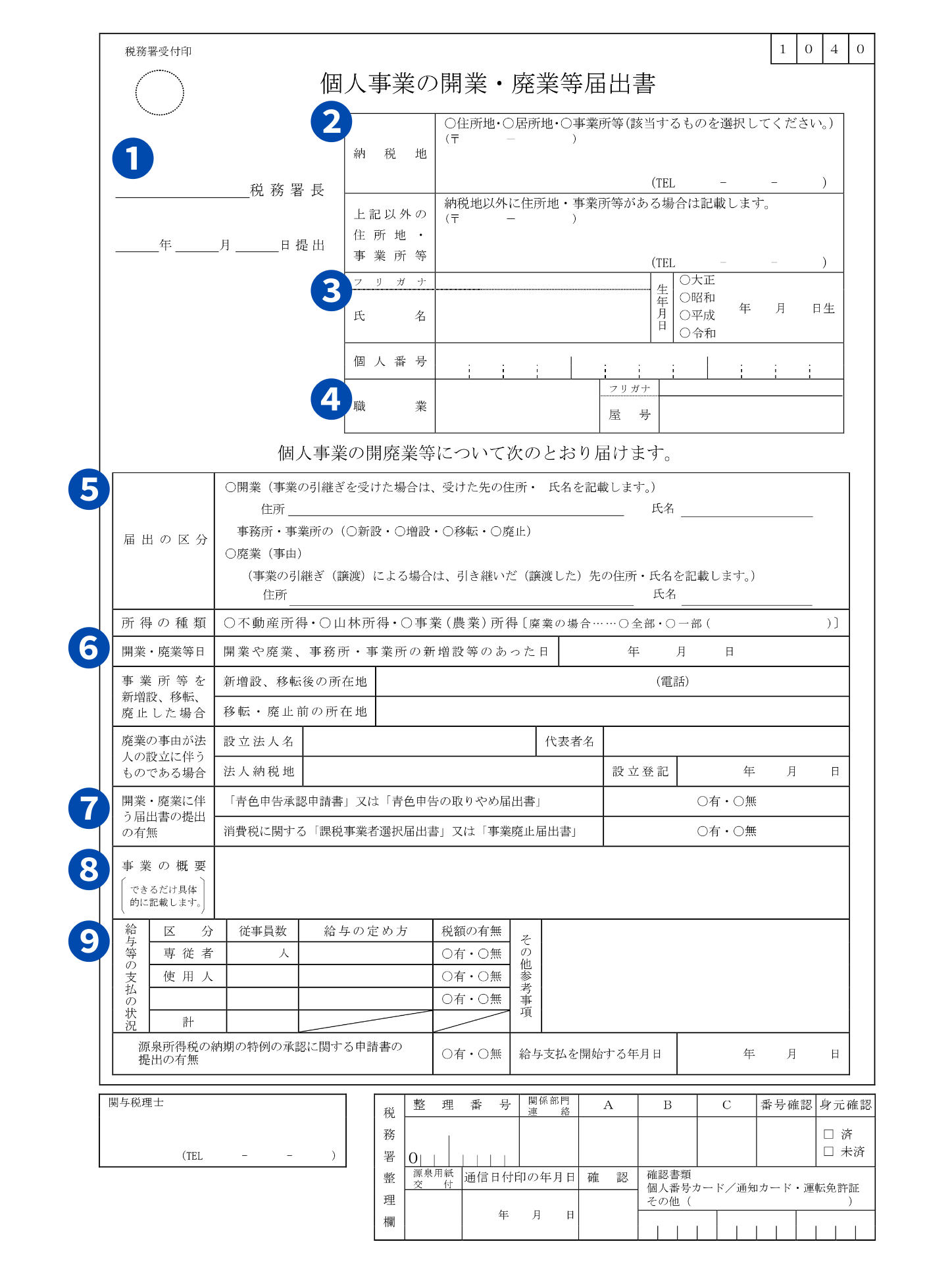

個人事業の開業届出書の見本

開業届は、以下の「個人事業の開業・廃業等届出書開業届」という税務書類を使います。この税務書類は、国税庁のホームページ からダウンロードできます。

開業届の見本

開業届の具体的な書き方については、次の小タイトル①から⑨で詳しく解説します。

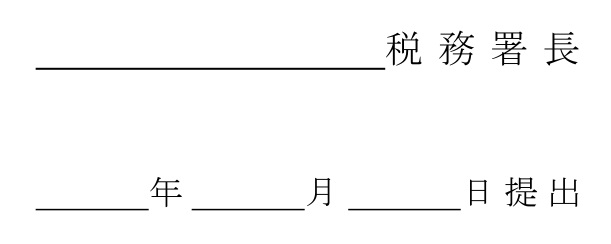

① 提出先・提出日

開業届「提出先・提出日」の書き方を解説します。

① 提出先・提出日

提出先(○○税務署長)は、納税地を所轄する税務署の名称を記入します。

なお、納税地とは、開業届の納税地欄に記入した住所のことです。

提出日は、税務署の総合窓口で提出する場合は、実際に提出する日付を記入してください。

また、郵便送付で提出する場合は、実際に送付する日付を記入しましょう。

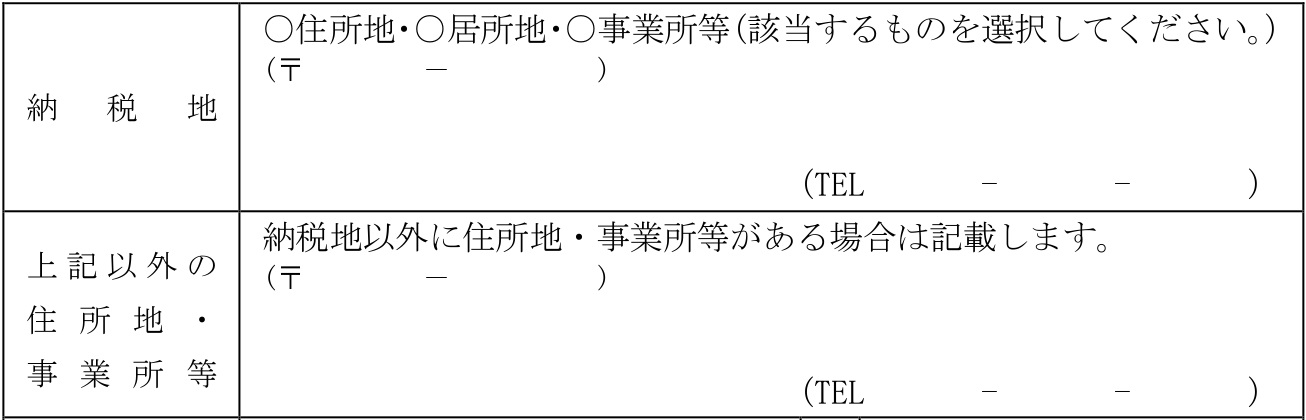

② 納税地・住所

開業届「納税地・住所」の書き方を解説します。

② 納税地・住所

上記画像の「納税地」は、以下のいずれかを選択して住所を記入します。

| 住所地 | 現在、お住まいの住所 |

| 居所地 | 海外に住む方が日本国内にいる時に拠点にする住所 |

| 事務所等 | 店舗又は事務所の住所 |

上記画像の「上記以外の住所地・事務所等」は、以下の場合に記入してください。

| 納税地を「住所地」にした場合 | 店舗又は事務所があるときは、その住所を記入します。店舗又は事務所がないときは記入不要です。 |

| 納税地を「居所地」にした場合 | 海外でお住まいの住所を記入します。 |

| 納税地を「事務所等」にした場合 | 現在、お住まいの住所を記入します。 |

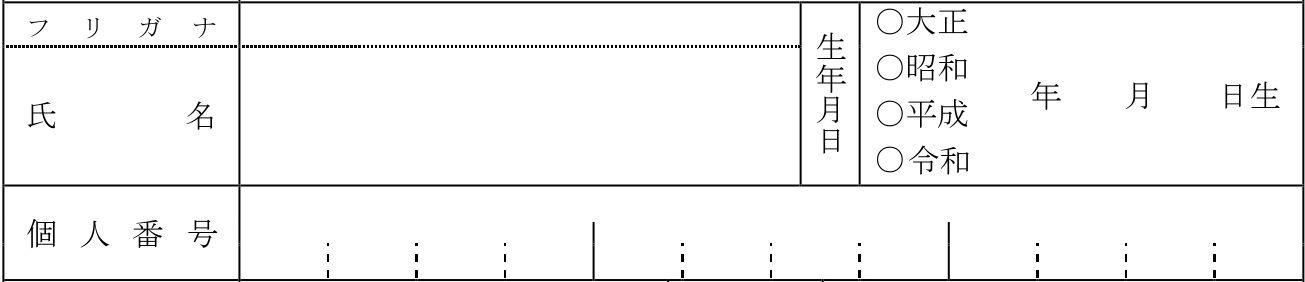

③ 氏名・生年月日・個人番号

開業届「氏名・生年月日・個人番号」の書き方を解説します。

③ 氏名・生年月日・個人番号

| 氏名 | 個人事業主になる方のお名前を記入。フリガナも忘れずに! |

| 生年月日 | 個人事業主になる方の誕生日を記入。和暦でお書きください。 |

| 個人番号 | マイナンバーカードに記載されている個人番号を記入します。 |

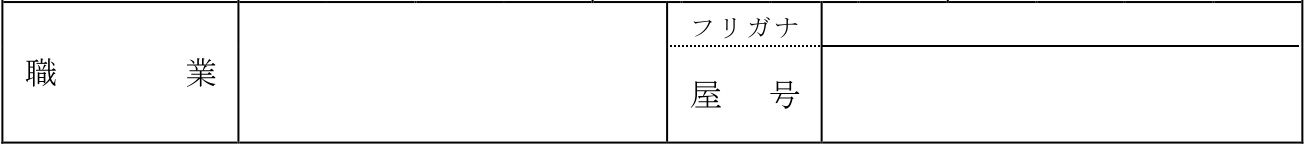

④ 職業・屋号

開業届「職業・屋号」の書き方を解説します。

④ 職業・屋号

| 職業 | 飲食業や美容業など開業後に行う事業を記入します。 |

| 屋号 | 会社名や店舗名がある方は記入。フリガナも忘れずに! |

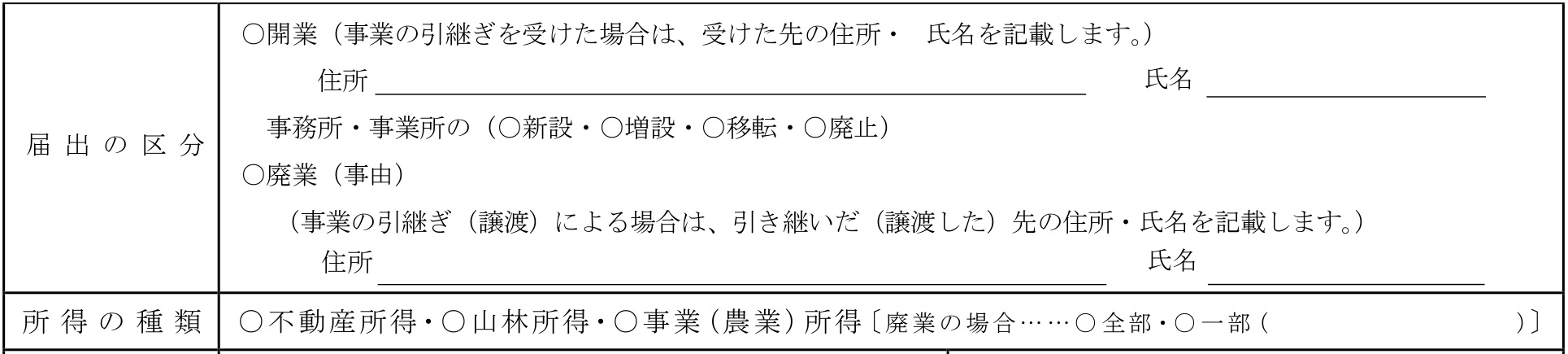

⑤ 届出の区分・所得の種類

開業届「届出の区分・所得の種類」の書き方を解説します。

⑤ 届出の区分・所得の種類

| 届出の区分 | 開業の〇部分にチェック(✓)を付けます。 |

| 所得の種類 | 不動産所得・山林所得・事業(農業)所得のいずれかを選択して、〇部分にチェック(✓)を付けます。 |

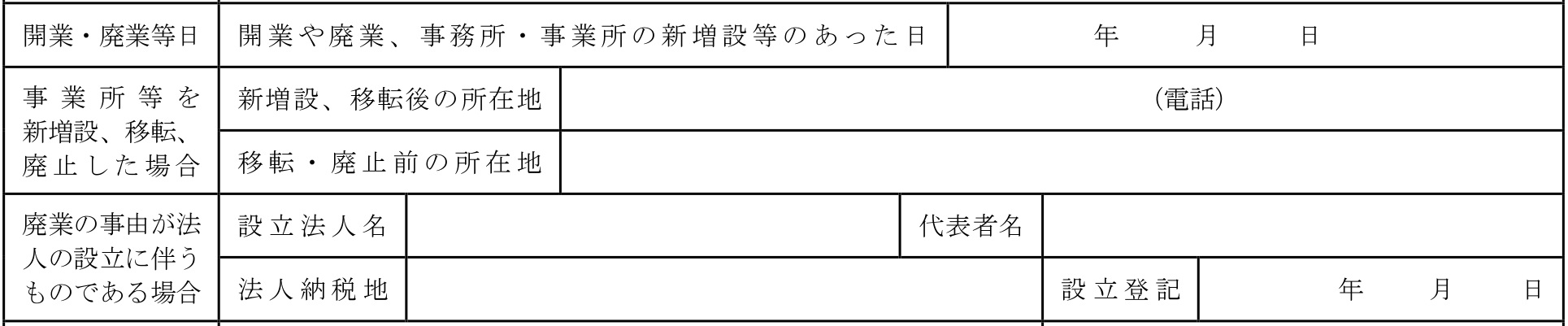

⑥ 事務所等を新設した日

開業届「事務所等を新設した日」の書き方を解説します。

⑥ 事務所等を新設した日

| 開業・廃業等日 | 開業した日付を記入します。 |

| 事務所等を新増設、移転、廃止した場合 | 記入は不要です。 |

| 廃業の事由が法人設立に伴うものである場合 | 記入は不要です。 |

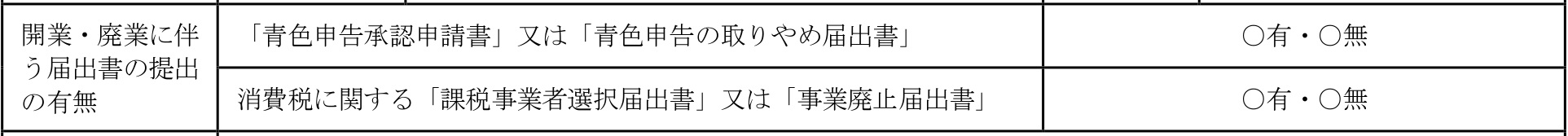

⑦ 開業に伴う届出書の提出の有無

開業届「開業に伴う届出書の提出の有無」の書き方を解説します。

⑦ 開業に伴う届出書の提出の有無

| 「青色申告承認申請書」又は「青色申告の取りやめ届出書」 | 開業届と一緒に「青色申告承認申請書」を提出する場合は「有」にチェック。提出しない場合は「無」にチェックします。 |

| 消費税に関する「課税事業者選択届出書」又は「事業廃止届出書」 | 開業届と一緒に「消費税の課税事業者選択届出書」を提出する場合は「有」にチェック。提出しない場合は「無」にチェックします。 |

⑧ 事業の概要

開業届「事業の概要」の書き方を解説します。

⑧ 事業の概要

④職業欄で記入した事業の具体的な内容を記入します。

例えば、職業欄に「飲食業」と記入した場合は、「居酒屋の経営」や「フレンチレストランの経営」など、具体的に飲食業の中でも「どの種類のお店なのか」を書きましょう。

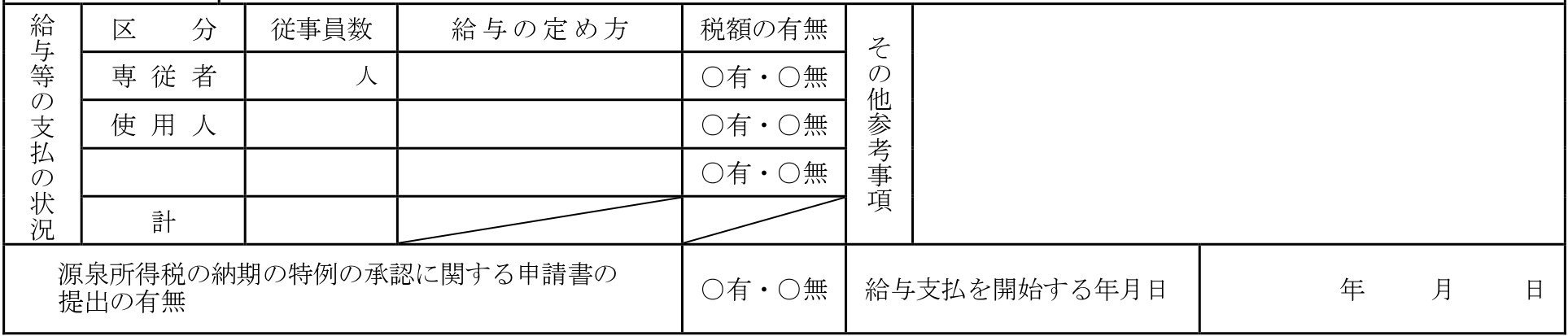

⑨ 給与等の支払の状況

開業届「給与等の支払の状況」の書き方を解説します。

⑨ 給与等の支払の状況

開業時に従業員を雇うときに記入します。

特に従業員を雇う予定がない場合は、記入する必要はありません。

給与等の支払の状況について各項目の内容と書き方を解説します。

| 項目 | 内容・書き方 |

|---|---|

| 区分 | ・専従者:家族従業員のこと ・使用人:家族以外の従業員やアルバイトのこと |

| 従業員数 | 専従者や使用人の人数を記入 |

| 給与の定め方 | 月給・日給・時給などを記入 |

| 税額の有無 | 給与支給時に源泉所得税を天引きする場合は「有」にチェック。天引きしない場合は「無」にチェックします。 |

| 源泉所得税の納期の特例の承認に関する申請書の提出の有無 | 開業届と一緒に左記の申請書を提出するときは「有」にチェック。提出しないときは「無」にチェックします。 |

| 給与支払を開始する年月日 | 実際に給与支給を開始する日付を記入。 |

| その他参考事項 | 特に記入は不要です。 |

開業届の提出

このタイトルでは、開業届の提出方法、開業届と一緒に提出される税務書類を解説します。

それでは、見ていきましょう。

開業届の提出方法

開業届は、開業届「⑥ 事務所等を新設した日」で記入した開業日から1ヶ月以内に所轄税務署に提出しなくてはなりません。具体的な提出方法については、以下の2つを紹介します。

| 提出方法 | 提出書類 | 注意事項 |

|---|---|---|

| 税務署に持参して窓口に提出 | ・個人事業の開業届出書 ・上記の届出書の控え | 提出時に本人確認と個人番号確認のため、以下の書類を持参して職員に提示する必要があります。 ▶本人確認できる書類 以下のいずれかを持参すること ・運転免許書 ・パスポート ・健康保険証 ・マイナンバーカード ▶個人番号がわかる書類 以下のいずれかを持参すること ・マイナンバーカード ・住民票(個人番号あり) |

| 税務署宛に郵便送付して提出 | ・個人事業の開業届出書 ・上記の届出書の控え ・本人確認ができる書類 ・個人番号がわかる書類 ・返信用封筒(切手を貼ること) | 本人確認と個人番号確認のため、以下の書類を添付台紙に貼り付けて送付する必要があります。 ▶本人確認できる書類 以下のいずれかを添付すること ・運転免許書 ・パスポート ・健康保険証 ・マイナンバーカード ▶個人番号がわかる書類 以下のいずれかを添付すること ・マイナンバーカード ・住民票(個人番号あり) |

開業届と一緒に提出される税務書類

開業届とよく一緒に提出される税務書類を紹介します。必要に応じて以下に掲げる税務書類を開業届と一緒に提出してください。

| 税務書類 | 内容 |

|---|---|

| 所得税の青色申告承認申請書 | 青色申告するために必要な申請書 |

| 青色専従者給与に関する届出書 | 家族従業員に給与支給するために必要な届出書 |

| 給与支払事務所等の開設・移転・廃業等届出書 | 従業員に給与支給するために必要な届出書 |

| 源泉所得税の納期の特例の承認に関する申請書 | 納期を年2回に変更するために必要な申請書 |

上記のうち、所得税の青色申告承認申請書は、提出が遅れると開業初年度の青色申告ができなくなります。

開業初年度から青色申告したい人は、必ず開業届と一緒に提出しよう!

まとめ

個人事業主になるための条件や開業届の書き方はわかりましたか?

今回は、個人事業主になるための条件と、開業届の見本から書き方を徹底解説しました。

最後にこの記事で押さえておきたいポイントをまとめますね!

| タイトル | ポイント |

|---|---|

| 個人事業主になるための条件 | 事業所得、不動産所得、山林所得のいずれかの所得があること |

| 事業に継続性があること | |

| 開業届を提出する必要性 | 開業届の控え(受領印済み)が個人事業主の証明書になる |

| 青色申告するためには、開業届と青色申告承認申請書の提出が必要 | |

| 開業届の書き方 | 小タイトル①から⑨を参考にしてご記入してください |

| 開業届の提出方法 | 提出先:所轄税務署 |

| 提出期限:開業日から1ヶ月以内 | |

| 提出方法:税務署窓口 or 郵便送付 |

上記のポイントを押さえたうえ、開業手続きを進めてくださいね!